こんにちは。DeFi牧場のおーじぃです。

第二次DeFiブームに乗り遅れ、勉強代をたくさん支払った仮想通貨の投資初心者です。

せっかくの学びをみなさんと共有すべく、急遽ブログを立ち上げました。

DeFiの可能性は十二分に感じ取ることができたので、今後も継続して勉強を続けたいと思います。

難しい用語を極力排除し、うちのかーちゃんでもわかる内容を心がけます。

もし記事が気に入って頂けましたら、SNSシェアやブックマークをよろしくお願いしますm(_ _)m

あなたは「DeFiは何だか儲かるらしい」という噂を聞きつけて、このページにたどり着いたことでしょう。しかし実際にはそう甘くはありません。

今回は、DeFiの基本と具体例を紹介しつつ、メリット・デメリットを解説したいと思います。

DeFi(分散型金融)とは?

DeFi(ディファイ)とは、Decentralized Financeの頭文字を略したもので、

日本では一般的に分散型金融と訳されます。

銀行・保険・証券取引といった金融(資金を融通する)サービスを、改ざんが難しいブロックチェーン技術を活用して、ネット上で実現させるエコシステムです。

全てネットで完結するため、人件費や家賃などコストは大幅に削減でき、手数料を抑え、利回りを高めた効率的な運用が可能です。

既存の金融サービスの課題

既存の金融サービスでは、企業や政府が強い権力を持ち、中央集権的に管理されており、仲介業者なども存在するため、高い手数料が発生したり、入出金に時間がかかります。

・土日は開いていない

・出金/振込手数料が高い

・預金しても金利が低い

既存の金融サービスは、実店舗の家賃や人件費やATM設備など様々なサービスを提供しているため、莫大な運営費がかかり、利益を圧迫してしまうため、その分、預金の利回りも下がってしまいます。

一方、DeFiアプリはネット完結のため、余計なコストはかからず、高利回りが実現しやすいのです。

DeFiの歴史

2009年にビットコインが誕生し、そのブロックチェーン技術をもとにDeFiは発展してきました。

大まかな流れは以下のとおりです。

2016 資金調達のために独自トークンを発行し、ETH(イーサ)を調達が始まる

2017 独自トークンを売買するための取引所の登場

2017 変動が激しい仮想通貨・トークン価格を安定させるステーブルコインの登場

2018 様々なアプリ(Defiプロトコル)がローンチ

~ ハッキングや誤作動など課題が浮き彫りに

2020 イールドファーミングの流行

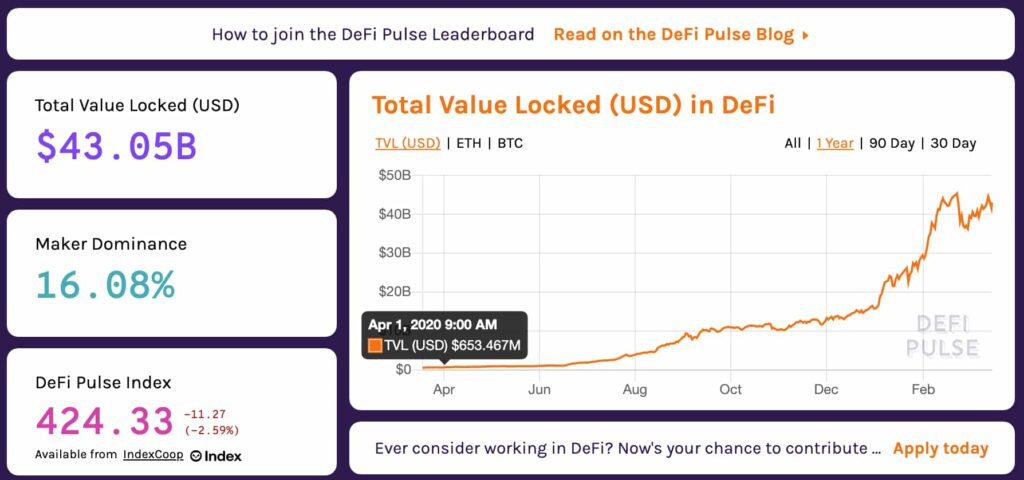

約5年の歳月をかけて試行錯誤を重ねつつサービスを安定させた結果、DeFi市場はこの1年で人気に火がつき、一挙60倍以上に急成長しています。

代表的なDeFiアプリ

具体的にどんな金融サービスがあるのか、代表的なDeFiアプリをいくつか紹介したいと思います。

MakerDAO【ステーブルコインを発行する】

MakerDAO | An Unbiased Global Financial System

Makerは、世界経済に金融の安定と透明性をもたらす分散型の組織です。

MakerDAOは、ユーザーが1.5ドル分のイーサリアム(ETH)を担保として預けると、1ドル分のステーブルコイン「DAI」を発行できるサービスです。

発行したコインで仮想通貨のトレードをすることで、ユーザーは預けたイーサリアムを減らすことなく、資産を増やす(減らす場合も…)ことができます。

Uniswap【仮想通貨を交換する】

Uniswap

A fully decentralized protocol for automated liquidity provision on Ethereum

Uniswapは、ユーザーが持っている仮想通貨と欲しい仮想通貨をリアルタイムのレートに0.3%の手数料を支払う(もらう通貨から自動的に引かれる)ことで交換できるサービスです。

また、ユーザーは交換するため仮想通貨を提供することもでき、通貨の組合せによって年間数%〜数十%の手数料収入を得ることもできます。

Compound【仮想通貨を貸して金利を得る】

Compound

Compound is an algorithmic, autonomous interest rate protocol built for developers, to unlock a universe of open financial applications.

Compoundは、仮想通貨の貸し手と借り手のマッチングサービスです。

貸し手は、仮想通貨を貸す(ロックする)ことで金利収入を得ることができ、逆に借り手は、借りる金額の1.5倍の担保(仮想通貨)を預け、手数料と利子を払うことで別の仮想通貨を借りることができます。

何のために仮想通貨を借りる?

それは値下がりしそうな仮想通貨を利用し、利益を得るためです。

例えば、1枚1万円の仮想通貨UNK(うんこ)を借りるとします。

①150万円分のBTC(ビットコイン)を担保に100万円分のUNK=100UNKを借ります。

②100UNKをすぐに売り、現金100万円にします。

③その後、1UNKは1,000円に値下がりしました。

④10万円で100UNKを購入し、借りた分を返済します。

⑤手数料と利子を支払ったとしても、90万円弱の現金が手元に残ります\(^o^)/

関連|DeFi(分散型金融)の7つの機能一覧

ここで紹介した3つのサービスだけでなく、DeFiの7カテゴリを網羅して解説してます。

DeFiのメリット

DeFiの最大のメリットは、ネット上で完結するエコシステムです。

従来の金融機関にはないメリットは、主に3つあると思います。

それぞれ詳しく解説します。

利回りを最大化できる

DeFiアプリは、予め決められた契約(プロトコル)に基づき、ネット上で自動的に取引が実行されるため、最小限の開発者や設備以外にコストは掛かりません。

得られる利益が同等だとしても、従来の金融サービスと比較しコストが大幅に削減できるため、

利回りを大幅に向上させることができます。

今後はDeFi同士の連携が進み、需要と供給を最適化し、自動的に利益を最大化仕組みも発展し続けていくと思います。

いつでも直接取引できる

日本の銀行や郵便局は土日祝日の振り込みは、通常翌営業日の対応となっています。一部、土日対応可能な場合もありますが、同じ銀行内限定だったり、手数料が割高だったりします。

ネット上で自動で取引が行われるDeFiアプリなら、取引時間の心配はありません。

また、従来の金融取引サービスを利用する場合、口座開設の審査を受けた上で、取引前にあらかじめ現金を入金する必要がありました。

しかし、DeFiアプリには口座開設という概念はなく、ウォレット(自分の財布)から、すぐに直接取引を行うことができます。

利回り/手数料が公平

金融機関を利用した際の利回り(金利)や手数料の内訳は、不透明で一方的に変更されます。

最近では、40年ぶりに銀行間手数料が半額になるというニュースがありましたが、今までちっとも安くならなかったのに、このタイミングで半額になる理由はさっぱり分かりません。

DeFiアプリでは、契約内容(プログラム)も各取引の明細も全世界に公開されているので、アプリ側と利用者の取り分をごまかすことはできず、きっちりチェックすることができます。

取引手数料についても、アプリ側が決めるのではなく、利用者の混雑状況に応じ、自動的に増減する仕組みになっています。

DeFiのデメリット

メリットだけを見ると、革新的未来の金融サービスに見えるDeFiですが、当然デメリットもあります。

専門知識が必要

DeFiアプリには、今までに聞いたことのない難解な言葉や新しいコンセプトがふんだんに使われており、日進月歩で開発が進んでいます。

いくらプログラム(詳細な契約内容)が公開されているとは言え、それを理解する事はかんたんではありません。

そのため、自分自身でサービス内容をちゃんと把握せずに利用してしまうと、思いがけない損失を被る可能性があります。

参考記事|価格変動損失(未確定損失)とは?

何があっても自己責任

DeFiアプリは「契約内容や取引内容が公開されている」ことが「信用」の大前提となっています。

が、それ故に、以下のようなリスクがあります。

・公開されたプログラムの穴を突き、不正に資金が盗まれる

・誰が作ったアプリかは不明→預けた資金を持ち逃げされる

ある程度の期間利用され、規模が大きくなれば、それなりの信頼が確立しますが、誰でも自由にアプリをリリースできるので、できたてのサービスの良し悪しを見分けるのは非常に困難です。

参考記事|

「山芋農業は終わり」分散型金融のヤム(YAM)トークン価格が一気に価値が0に

結論 DeFi投資はリスクも可能性も無限大

今回は、DeFiの基本と具体例を紹介しつつ、メリット・デメリットを解説しました。

DeFiアプリが既存の金融サービスを置き換える可能性は高いものの、現時点では詐欺まがいのサービスも数多くリリースされており、投資対象としてはハイリスクです。

ご利用の際は、十分な情報収集の上、利用するようにして下さい。

それではさよなら、ババイバーイナンス ←手数料10%OFFでご招待